O crédito habitação é o principal crédito da maioria dos clientes bancários e regra geral, o comodismo leva a que a generalidade dos clientes não façam nada para gerir eficientemente o esforço da divida. Na verdade, a generalidade sabe que tem de pagar todos os meses e enquanto suportarem com a prestação ou esta não pesar no orçamento mensal então não vêm motivos para se preocuparem com o crédito habitação. A não ser que, seja moda no mercado renegociar as condições do crédito habitação, fenómeno que atrai multidões aos balcões dos bancos.

Não é necessário o mercado dar resposta para que seja necessário renegociar ou gerir o crédito habitação, basta sim haver necessidade de o fazer ou oportunidade e condições financeiras para tal. Uma melhoria das condições financeiras do cliente bancário ou até mesmo da relação bancária, isto é, a existência de um portfólio de produtos diversificado e de valor para o banco, é condição suficiente para avaliar os investimentos e renegociar os mesmos.

É óbvio que o mercado, nos nossos dias, não apresentam condições para renegociar créditos, mas também é óbvio que nenhum banco quer perder um cliente com capacidade financeira e relação bancária significativa só porque não está na posição de negociar ou porque o mercado não o permite.

É errado pensar assim. Como cliente bancário sempre que considera estar melhor na vida financeiramente mais oportunidades possui para entrar num processo de melhoria continua. Contudo, o cenário é precisamente o contrário, só se recorre aos bancos quando a situação financeira se encontra fragilizada e com pouca margem de manobra, arriscando-se assim a receber uma negação e sem possibilidade de retaliação.

Em muitos dos casos só resta a consolidação de créditos como solução ficando até mesmo esta comprometida a uma negação, deixando cair por terra todas as vantagens e benefícios e capacidade de ganhar dinheiro a consolidar créditos.

Um simples ato que todos os clientes bancários deveriam ter, pelo menos uma vez no decorrer do crédito habitação e que ocorre com pouca frequência, senão mesmo, numa pequena minoria de clientes é que esse acto se verifica, é a amortização parcial antecipada. É certo que existem alguns obstáculos para o efeito, mas vamos aprofundar mais um pouco o tema.

O Poder de Amortizar 20% da Divida no Crédito Habitação

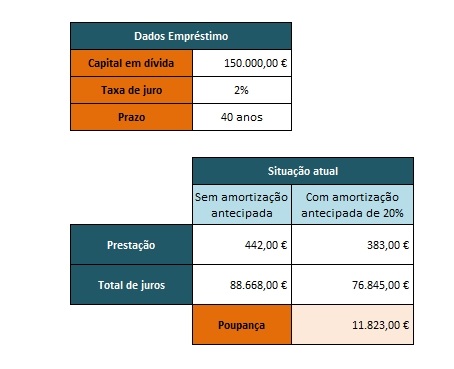

Recentemente publicamos um artigo sobre 4 estratégias para a subida de juros e nesse mesmo artigo um dos tópicos era a amortização antecipada de 20%. Para relembrar fica aqui o exemplo, de um crédito de 150.000 euros onde é possível verificar que a amortização de 20% rende mais de 11.500 euros de juros de poupança.

Valerá a Pena Amortizar o Seu Crédito Habitação

Entra em confronto duas atitudes perante as vantagens e desvantagens de amortizar antecipadamente. O simulador de Crédito Habitação é de uma utilidade enorme principalmente nesta altura em que os bancos possuem taxas de juro elevadas para remuneração dos capitais dos seus clientes.

Todavia, existe o impacto emocional nos investimentos, ou seja, a importância atribuída á diminuição da dívida ou ao aumento das poupanças. Para muitos clientes amortizar o crédito habitação, mesmo que esta atitude represente a melhor poupança no futuro, possui um impacto incrível na vida emocional.

A dificuldade de assumir que entregar um dinheiro devido ao banco antecipadamente e ver os níveis globais de poupança diminuir é um obstáculo emocional que nem todos os clientes conseguem ultrapassar.

Esta é uma lacuna da literacia financeira em Portugal e do confronto racional vs emocional que impera na maioria das decisões dos clientes bancários, não só a nível da relação creditícia como também nos investimentos.

É importante ultrapassar estes obstáculos e tomar a vida financeira como um nobre ato de gestão onde a criação de valor é objectivo principal do gestor que neste caso é você.